不動産投資は、他のビジネスモデルに比較して当事者・関係者の種類が少ないのが特徴です。具体的には、不動産の売買・賃貸をめぐる「売主」「買主」「貸主」「借主」「不動産業者」「金融機関」です。特に、金融機関との関係性は不動産投資の成否を大きく左右します。今回の記事では【新型コロナウイルス感染症特別貸付】活用での「金融機関との付き合い方」を解説します。

金融機関から融資を受けることがいかに重要か、を教えてもらいましたが、そもそも金融機関がお金を貸す基準はあるのでしょうか?

金融機関という表現は、銀行だけでなく、信用金庫・信用組合や政府系の銀行などもあることからこのように表現しています。今回は「金融機関がお金を貸す基準」から説明します。

【新型コロナウイルス感染症特別貸付】活用で金融機関と付き合い方

冒頭にも書きましたが、不動産投資をする際には、金融機関とのつきあいが最も重要です。金融機関の種類は以下のように分けることができます。

今のところ、ボクの不動産投資事業で融資をしてもらっているのは、メインバンクは信用金庫と第二地銀と政府系の日本政策金融公庫です。以下に、それぞれの金融機関の違いをまとめました。

| 区分 | 信用金庫 | 信用組合 | 銀行 |

|---|---|---|---|

| 根拠法 | 信用金庫法 | 中小企業等協同組合法 協同組合による金融事業に関する法律(協金法) | 銀行法 |

| 設立目的 | 国民大衆のために金融の円滑を図り、その貯蓄の増強に資する | 組合員の相互扶助を目的とし、組合員の経済的地位の向上を図る | 国民経済の健全な発展に資する |

| 組織 | 会員の出資による協同組織の非営利法人 | 組合員の出資による協同組織の非営利法人 | 株式会社組織の営利法人 |

https://www.shinkin.org/shinkin/difference/から転載

金融機関はナニを根拠にお金を貸すのか?! ~3つの根拠とは⁈

金融機関パーソンが最も嫌うことがあります。それは「監督官庁の指導とあらゆるトラブル」です。お金の貸し借りは、人間の欲や野望を端的に表します。事業融資をめぐるトラブルは、借り手の商売がうまく行っている間は関係も良好なのでしょうが、返せなくなった(事業が不振の時)場合のトラブルも生じます。

ここで、金融機関はナニを根拠にお金を貸すのか?を説明します。以下の3つをご覧ください

1.何のために必要な資金なのか?(資金使途)

2.ナニを使って返済するのか?(返済源)

3.担保力は?(保全)

1の資金使途は、大きく分けて「設備資金or運転資金」に分けられます。2の返済源は、不動産投資の場合は、賃料と売却時の不動産価格です。3は抵当権を設定する不動産と連帯保証人などです。

【金融機関がお金を貸す根拠を知る】 ~事業計画の作成ができる!!

筆者はこのブログサイトの過去記事で『あらゆる投資や事業の中で、不動産投資は金融機関からの資金調達がやりやすい…』と述べてきました。元手がゼロでも不動産投資のための融資を受けることが可能です。

その理由は、前述の3つの根拠が明確だからです。

金融機関が融資をしやすい案件とは?! ~返済源が明確なもの

筆者の現在の不動産投資のビジネスモデルは、①駐車場経営②事務所店舗③住居系の3つを実施しています。

この3つの不動産投資スタイルは、不動産を購入する際の経費等と実際の収益(賃料)との関係性を『利回り』で比較したら、一般的には「事務所店舗>住居系>駐車場」となります。住居系でも新築や築浅物件と築古物件とでは利回りは異なります。一般的には、リスク(主に空室と修繕費用支出のリスク)が高い物件ほど、利回りが高めに設定されないとビジネスになりません。

ところが、筆者の会社の場合は、不動産の取得価格が市場価格よりもはるかに安かったので、上記の利回り比較は当てはまりませんでした。

ボクの不動産投資は「収益不動産を安く購入すること」が原則ですので、利回りも一般の水準とは異なります。こうした個々の投資の実状を「事業計画書」の中で金融機関にしっかりと説明しました。前述の3つの根拠のうち「返済源の優位性」をアピールしました。

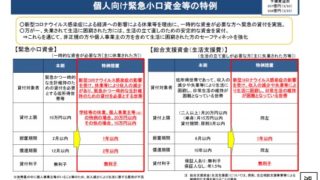

【新型コロナウイルス感染症特別貸付】 ~セーフティネット保証

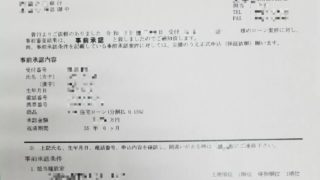

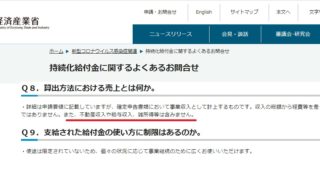

最近のブログ記事の中で「新型コロナウイルス感染症特別貸付」についての記事を書きました。筆者が日本政策金融公庫の同貸付を申し込んだという話です。

日本政策金融公庫の面談の際『セーフティネット保証(信用保証)の民間金融機関からの融資も受合わせて受けてみては?』と言われました。なので、現在、この融資も受ける準備をしているところです。

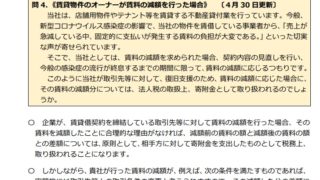

(セーフティネット保証4号・5号)セーフティネット保証とは︖

経営の安定に⽀障が⽣じている中⼩企業者を、⼀般保証(最⼤2.8億円)とは別枠の保証の対象とする資⾦繰り⽀援制度。

○セーフティネット保証4号

幅広い業種で影響が⽣じている地域について、⼀般枠とは別枠(最⼤2.8億円)で借⼊債務の100%を保証。

※売上⾼が前年同⽉⽐▲20%以上減少等の場合

○セーフティネット保証5号

特に重⼤な影響が⽣じている業種について、⼀般枠とは別枠(最⼤2.8億円、4号と同枠)で借⼊債務の80%を保証。

※売上⾼が前年同⽉⽐▲5%以上減少等の場合

※ご利⽤⼿続の流れ(4号・5号)

①対象となる中⼩企業者の⽅は、本店等(個⼈事業主の⽅は主たる事業所)所在地の市区町村に認定申請を⾏います。

②希望の⾦融機関⼜は最寄りの信⽤保証協会に認定書を持参し、保証付き融資を申し込みます(事前相談も可)。

https://www.mof.go.jp/financial_system/fiscal_finance/coronavirus-jigyousya/corona-jigyousya.pdfから転載

とっくん社長、そんなにお金を借りて大丈夫なんですか?

「新型コロナウイルス感染症特別貸付」は、通常の融資制度とは異なり、かなりの優遇条件でお金を借りることができます。不動産業の先行きが見えない中、使える制度を駆使してお金を借りて「リスクヘッジをすること」は重要なことだと思っています。

まとめ:新型コロナウイルス感染症パニックとその後の動向を予測!!

不動産投資は「事業」であり、経営です。

ですから、資金調達の部分で最も重要な金融機関との付き合いは、彼らの考え方の基本を熟知しておかなければなりません。これは、「新型コロナウイルス感染症特別貸付」といっても、金融機関の貸付であることは違いないので『金を返せる見込みがない』と融資を受けることはできません。

このため、金融機関のお金を貸す根拠をしっかりと理解しておく必要があるのです。

不動産投資において、市場価格よりも条件がよい価格で購入するためには、迅速な資金調達がポイントなります。

新型コロナウイルス禍によって、通常では起こりえないような“好条件の国の融資制度”があります。ならば、これを活用するのは、ある意味当然ではないでしょうか⁈

そして、コロナウイルス禍を日本全体が乗り越えた際に、再び、経済の成長をもたらすことができるよう、しっかりとした事業戦略を持っておくことが重要だと思います。