先日、筆者の義理の弟が来社しました。収入が増えるということで、現在住んでいる公営アパートを出なければならなくなりました。そこで『不動産を購入したい』との相談でした。将来的には『これを収益不動産にしたい…』との希望です。これを「住宅ローン」で購入したいとのことでした。こうした場合の筆者のアドバイスについて解説します。

【このブログの筆者プロフィール】波乱万丈の人生の末、50歳を超えて不動産会社の社長に。新卒で新聞社に就職→30歳で退職→サッカー選手の代理人→プロサッカーチームのフロント→不動産会社の営業→プロサッカーチームのフロント→インキュベーションマネージャー→経産省プロジェクト研究員→インキュベーションマネージャー→起業失敗→ブログを書きまくる→企業誘致課の参与→株のデイトレードで失敗→→行政の仕事→引きこもり→不動産会社取締役→2018年念願の社長に・・・。(写真は3歳当時)

【住宅ローンで「収益不動産」は危険すぎ】その理由を解説します!!

『実需(じつじゅ)』とは、不動産を自分で利用することを目的とした取引を言います。

住宅ローンは、借りる人が自らが「住む目的」のための制度なので、これを将来的にとはいえ「収益不動産にすることはNG」です。

義兄さん、今度、ボクの収入が増えることになったんで、公営アパートを出なければいけなくなったんですよ…。

不動産物件を買いたいんですけど、良いのありませんか?

購入資金はどうするの?

自己資金は持っている? それとも住宅ローンなの?

住宅ローンなんですけど…。

ボクも義兄さんみたいに「不動産投資」をやりたくて…。住宅ローンを使って賃貸ってできないんでしょ?

そのとおり。住宅ローンでの賃貸はNG。でも、転勤があるサラリーマンが住宅ローンで購入し、その後「賃貸」にして最終的に売却して利益を出した事例はある。住宅ローンの種類によっては賃貸が認められる場合もあるので、まずは金融機関との相談するのが原則だね。

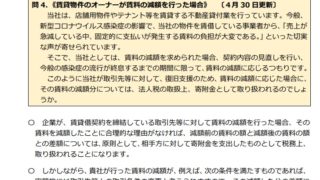

転勤などによる「住宅ローンの対処法」は?! ~4つの選択肢から

購入した住宅で、転勤や単身赴任などで「生活できない場合」もあります。以下にケースをまとめました。

| 単身赴任 | 賃貸 | 売却 | 空き家 | |

| 選択の理由 | 子どもの学校 | いずれは戻る | 戻らない | 近いうちに戻る |

| 住宅ローン減税 | 契約者が居住者であれば受けられる | 受けられない | 受けられない | 受けられない |

| 住宅ローン | そのまま借り続けられる | 金融機関によって扱いが異なる。要相談 | 売却価格がローン残債以下ならば不可のケースあり | 金融機関によって扱いが異なる。要相談 |

| コスト | 単身赴任先の住居 | 固定資産税・修繕費・管理費など | 仲介手数料や登記・印紙代など | 固定資産税・管理費・火災保険 |

| リスク | 海外赴任の場合ローン減税が受けられないリスク | 空室リスクなど | 売却価格により住宅ローンが完済できない | 防災・防犯上 |

【実需不動産vs投資不動産】マーケットが異なる!!

筆者は「家」としての使い方は『実需』なのですが、ローンの種類は「事業融資」を使っているので、義弟のようなケースとは異なります。

そもそも「実需と投資」とでは、“家”に対するコストの決め方が違うのです。

『家』に関するコスト意識 ~実需vs投資用~ ・実需の場合→自らの居住用としての快適な空間を与えてくれる ・投資用の場合→収益性のみ

【不動産投資ルール】「投資用不動産」だが「出口」を意識する!!

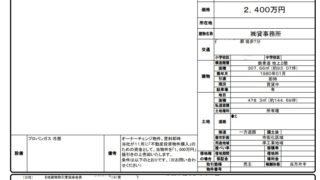

筆者は、不動産業が本業なので「経費」として住宅を建てる――を原則としています。その上で「業務」としてその家に住むことを可能にしています。「住む」のではなくて『管理上・住宅販売上の業務として寝泊りをしている…』という解釈です。

ボクも義兄さんみたいに、自分の家を経費で落としたいんですよ。

だったら「不動産屋」になりなよ!!

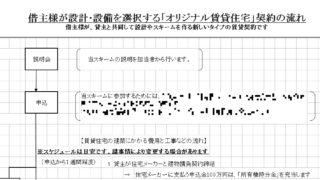

筆者は、投資不動産も出口戦略(売却)としての『実需向け売却』を視野に入れています。

収益不動産が、ある日突然「空室」になった際に、中古物件として「実需向けに売却」できれば不動産の投資リスクは大幅に低くなります。したがって、以下のような戦略を持っています。

・実需向け売買では「投資家のような厳しい指値」が少ない傾向 ・実需向け売却を視野に入れた準備をしておく

![]()

にほんブログ村

よかったら[ポチッ]をお願いします。

まとめ:住宅ローンをつかって「不動産投資」はおススメしない!!

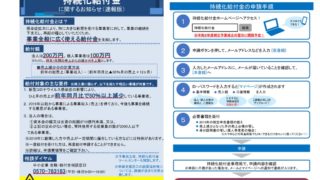

義弟のように「不動産投資」を簡単に考えている人は、できれば「住宅ローンではなく事業用ローン」で不動産を購入することをおススメします。

住宅ローンを「収益物件に使っていることがバレた」場合には、残金の一括返済が求められます。このことによって、自らの家をなくなく手放す人が多数います。

筆者の「不動産投資」のビジネスモデルは、元もとの注文住宅レベルの物件を、収益にも変えられる――という仕組みを利用しています。これは、事業性を考えた上での戦略に基づくものです。

義弟が表面上だけで、筆者のやり方を真似することは、極めて高いリスクがあります。

【皆さまへのアドバイス】

住宅ローンを使って収益物件を考えている方は、値下がりした「建売住宅」を安く購入して、最低でも5年以上はそこに住んで、その間、住宅ローンの一括返済を求められても対応できるくらいの資金余裕を持ち、その上で「賃貸住宅にする」ことをおススメします。

さらに、皆さまのお近くの地域の「投資用不動産の情報」を常に集めておく工夫も必要ですね。