皆さま、こんにちは!とっくん(@不動産投資家)です。新型コロナウイルス感染拡大による売上の減少で「テナント賃料の減額」を申し入れる事業者が増えています。筆者の会社も「店舗・事務所の管理業務」をやっており、既に数件のテナント様からこのような申し入れをいただきました。今回の記事では『賃貸物件で賃料の減額を行った場合の税務上の処理』について説明します。(トップ写真は、国税庁のQ&Aからの転載)

ボクは、宅建取引士で税務の専門家ではないので、当社の顧問税理士の指導を受けながら、今回の「新型コロナ禍による賃料の減額」の税務上の取り扱いの記事を書きました。

【賃貸物件のオーナーが賃料減額を行った場合】税務上の取り扱いは

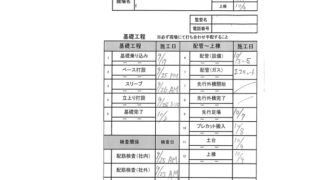

国税庁「新型コロナウイルス関連の税務上の取り扱い=上記の写真の書類』(https://www.nta.go.jp/taxes/shiraberu/kansensho/pdf/faq.pdf)の29Pに記載されている事例への回答を見ながら、説明していきます。

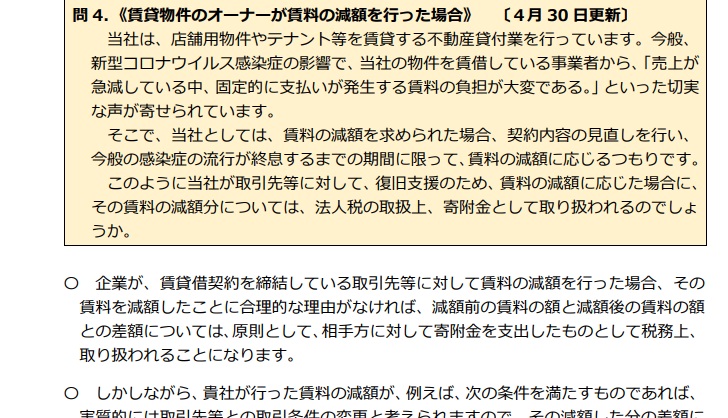

問 4.《賃貸物件のオーナーが賃料の減額を行った場合》 〔4月 30 日更新〕

当社は、店舗用物件やテナント等を賃貸する不動産貸付業を行っています。今般、新型コロナウイルス感染症の影響で、当社の物件を賃借している事業者から、「売上が急減している中、固定的に支払いが発生する賃料の負担が大変である。」といった切実な声が寄せられています。

そこで、当社としては、賃料の減額を求められた場合、契約内容の見直しを行い、今般の感染症の流行が終息するまでの期間に限って、賃料の減額に応じるつもりです。

このように当社が取引先等に対して、復旧支援のため、賃料の減額に応じた場合に、その賃料の減額分については、法人税の取扱上、寄附金として取り扱われるのでしょうか。〇 企業が、賃貸借契約を締結している取引先等に対して賃料の減額を行った場合、その賃料を減額したことに合理的な理由がなければ、減額前の賃料の額と減額後の賃料の額との差額については、原則として、相手方に対して寄附金を支出したものとして税務上、取り扱われることになります。

〇 しかしながら、貴社が行った賃料の減額が、例えば、次の条件を満たすものであれば、実質的には取引先等との取引条件の変更と考えられますので、その減額した分の差額については、寄附金として取り扱われることはありません。

① 取引先等において、新型コロナウイルス感染症に関連して収入が減少し、事業継続が困難となったこと、又は困難となるおそれが明らかであること

② 貴社が行う賃料の減額が、取引先等の復旧支援(営業継続や雇用確保など)を目的としたものであり、そのことが書面などにより確認できること

③ 賃料の減額が、取引先等において被害が生じた後、相当の期間(通常の営業活動を再開するための復旧過程にある期間をいいます。)内に行われたものであること〇 また、取引先等に対して既に生じた賃料の減免(債権の免除等)を行う場合についても、同様に取り扱われます。

なお、賃料の減免を受けた賃借人(事業者)においては、減免相当額の受贈益が生じることになりますが、この場合であっても、事業年度(個人の場合は年分)を通じて、受贈益を含めた益金の額(収入金額)よりも損金の額(必要経費)が多い場合には課税が生じることはありません。〇 この取扱いは、テナント以外の居住用物件や駐車場などの賃貸借契約においても同様です。

【テナントからの「賃料減額請求」があった場合は?!】~持続化給付金は?

一般の方の常識からすれば…、テナントからの「賃料減額請求」を受け入れた形で、売上(不動産収入)が減ったので、売上に計上しないのは当たり前だ!と思われるかと思います。

ところが…、「売上に計上しないため」には、段取りをしなければなりません。

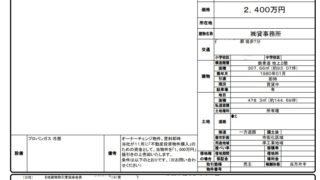

とっくん社長、私の店舗の入居者から「新型コロナの影響で売上が減ったので、賃料をまけてくれ」と言われたので、応じることにしたんだが…。私は『持続化給付金』を受けることはできるんでしょうか?

大家さんの場合は、店舗の賃料収入を「法人の売上」としてもらっておられましたね。個人事業者の「持続化給付金の受給対象」が不動産所得は含まれなかったのですが、法人の売上減少は、受給要件になっているので、多分、受給できるとは思いますが、この際も税務上の処理をしなければなりません。

前回のブログ記事でも書きましたが、同じ「不動産所得(収入)」の扱いも、個人事業者と法人とでは大きな差がつけられています。

「売上」の考え方、制度上の適用条件をチェックするべき!!

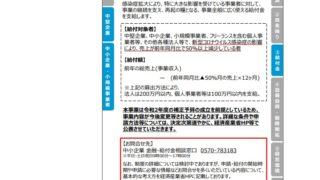

持続化給付金の受給要件のうち、法人に関しては以下のようにあります。「持続化給付金申請要領」から一部を転載します。

ここで書かれているように、持続化給付金の「事業収入(売上)」は税法に規定に従うとされているので、税法上の「売上」の考え方を守らなければならないということです。

【賃料減額等の請求を受けるならば…】~書面にするべき!!

ここで、賃料の減免(債権の免除等)をオーナー側が受け入れる場合、既に説明した「税務上の取り扱いQ&A」にも記載されているように書面などにより確認できるようにしておく必要があります。

その上で、以下のような要件であれば、賃料の減免部分は売上に計上しなくてもよいということになります。

② 賃料の減額が、取引先等の復旧支援(

③賃料の減額が、取引先等において被害が生じた後、相当の期間(

一方、賃料の減免を受ける側(テナント)は、減免相当額の受贈益が生じることになるため、利益が出た場合は、課税対象になります。

まとめ:「賃料減額等」は金融機関に対する「リスケ」と同等の重さ