筆者は、不動産業界に25年以上身を置いて、2年前、社長になって「不動産投資」をようやく、始めることができました。不動産業界にいて「こういう不動産投資のやり方は失敗する」という経験値を持っていしたが、これを実践に移すのは簡単なことではありませんでした。今回の記事では「不動産投資に失敗する理由」と「失敗しない不動産投資」について、解説します。

とっくん社長って「自分で不動産投資」をしているのは、儲かる物件はお客さんに紹介しないんですか?

「必ず儲かる」と分かっている収益不動産は、当社が直接、購入する方向です。

【このブログの筆者プロフィール】波乱万丈の人生の末、50歳を超えて不動産会社の社長に。新卒で新聞社に就職→30歳で退職→サッカー選手の代理人→プロサッカーチームのフロント→不動産会社の営業→プロサッカーチームのフロント→インキュベーションマネージャー→経産省プロジェクト研究員→インキュベーションマネージャー→起業失敗→ブログを書きまくる→企業誘致課の参与→株のデイトレードで失敗→行政の仕事→引きこもり→不動産会社取締役→2018年念願の社長に・・・。(写真は3歳当時)

【不動産投資に失敗する理由とは?】不動産業25年の経験値から!!

不動産投資のように多額な資金を投入する案件は「失敗した」ら悲惨です。誰もが「不動産投資で失敗したくない」という考えを持っておられるかと思います。

不動産投資で失敗する理由は?!

これは「答え」をズバリ書きます!!

『儲からない不動産を購入したから!!』です。

これだけを覚えておいてください!! あまりにも単純な答えですが「真実」です。

この「答え」から「失敗しない不動産投資」をするためには、不動産を「儲かる」or「儲からない」を判断する目を身につける!! これだけです!!

【不動産投資で失敗する】儲からない不動産は3つのタイプがある!!

では、実際に「儲からない不動産」がどのようなものであるか?!を、解説していきます。

「儲からない不動産」は大きくわけて3つのタイプがあります。

1.賃料は入ってくるが、それ以上に修理費、リノベーション代などの出費が多い物件

2.賃料が入ってこない物件

3.現金化(売ること)ができない物件

この3つの要件ですが「儲からない物件」を考える際には、組み合わせで考えます。

例えば…、以下のような組み合わせを見てください。

「2.賃料が入ってこない物件」でも現金化(売ること)ができる→儲かる物件 「3.現金化(売ること)ができない物件」でも賃料で儲けることができる→儲かる物件

もしも、不動産投資家が、この逆のパターンを実施している場合には「不動産投資で失敗」します!!

不動産投資の初心者が陥る罠は?! ~表面だけを見て購入するから!!

不動産投資の初心者が「失敗」する理由を解説します。

不動産投資の初心者が陥りやすい罠は「身の丈に合わない難しい不動産を購入したがる!!こと」です。

それは、「表面利回り」を見て不動産投資を決めようとする ことです。「表面利回り」とは、想定される年間賃料を不動産価格で割っただけの単純なものです。

一般的に、「表面利回り」は、築古の収益物件(中古アパート)が高い!!という傾向があります。筆者は「築古の収益物件」は、不動産投資の初心者には勧めません。少なくとも「不動産投資を何件かこなした」後にやるべきだと思います。

空室が多く「(満室時)表面利回り」が良い不動産を検討している方へ!!

空室が多い築古のアパート物件を「儲かる物件」に変えるためには、2つのアプローチがあります。

1.新たな投資をしてリフォームorリノベーションして満室にする 2.入居者に退去してもらって解体更地にして土地だけを売る

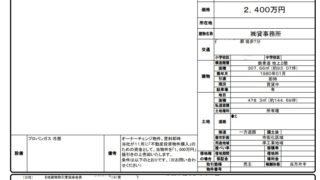

筆者が、このような不動産の購入を検討する際には、「2.解体更地にして土地だけを売る」ことを想定することから始めます。

つまり、この時点で、以下のような図式が成り立っていたら『即、買い』です。

購入金額+解体費用+入居者退去に要する費用+諸費用<売却土地代

…土地の売り先は、大手のローコスト住宅メーカーです。

【不動産投資に失敗しない方法】は「とにかく安く買う」こと!!

収益不動産というのは、所有者にとっては「精神的な負担になる」場合があります。

これは、築古のアパートを所有するオーナーにとっては、以下の2つの「怖さ」を感じています。

1.空室になる可能性の怖さ 2.修繕工事等の支出が増えるという怖さ

この2つが「精神的な負担」となります。不動産を購入する際にココを突きます。

築年数が経った収益物件の買取り査定は?!

筆者は、ある程度の築年数が経った不動産物件の評価は…

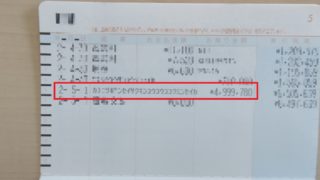

中古物件相場価格-解体更地工事費用=買取り査定金額

このような基準を設けています。

当社が既に持っているその地域の「更地価格相場」から、対象となる中古物件を解体更地工事をした費用を差し引いて『買取り査定金額』を出します。

買取り交渉をする際には…、

オーナーがその収益物件で「元を取っている(建物建築費等)こと」を確認します。確認方法は、不動産の譲渡益にかかる税金の話』をすれば分かります。

このように「税金の話」は、不動産オーナーは関心がありますので、「不動産の譲渡益の税金の話題」をすれば、収益不動産がどの程度の「原価」がかかったか?!が分かります。

既に「元を取った収益物件」を売却する際に、さらに「儲けようとする人」もいますが、そうした人は無視して『もう十分、この物件で元はとったので、今後、別の費用がかかるようだったら、安くでも売りたい』と考える人を探します。

まとめ:不動産投資で失敗しないコツは?!

多少、話が広がりましたが…、筆者の主張は、収益不動産の「出口戦略(売却ができるか)」を常にチェックしておく必要性を実践することです。

そのためには「更地を高値で買取ってくれるハウスメーカーの情報とコネクション」を持っておく必要があります。彼らは『建物を建てることで収益を挙げる会社』ですので、「土地の仕入れ」に関する情報を常に集めています。

住宅メーカーのビジネスモデルが「注文住宅」であろうが「建売販売」であろうが、それは変わりません。

これから、不動産投資を筆者のような「失敗しない方法」でやりたい方は、ローコスト住宅の「不動産投資セミナー一建設株式会社![]() 」にまず参加されてください。彼らのビジネスモデルを知ることができます。

」にまず参加されてください。彼らのビジネスモデルを知ることができます。

現在、筆者は「ある築古のアパートを購入する計画」が進行しています。もう少し、物事が進んだらこのブログ記事でも紹介するつもりですので、その際には、また記事を読んで「不動産投資の参考」にしてください。