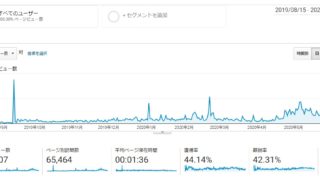

これまでこのブログサイトでは『不動産投資は金融機関から融資を引き出すことが重要』と述べてきました。金融機関からの融資を受けるためには、しっかりとした事業計画が必要です。これに加えて、投資家の“資産”にどのように説得力を出すかが重要となってきます。今回は、投資家の“資産”について解説していきます。

金融機関からの融資をもらうためには、どのような事業計画書が必要なのですか?

ボクの場合は、金融機関に対しては①投資をする不動産の調達価格を表すもの(積算価格)②不動産の収益性を表す資料③ボク自身の専門性と関わり方の説明――の3つを詳細に事業計画の中で説明します。

資金調達を「資産」の形に変える!投資家の“資産〟とは?!

皆さまは、金融機関からの資金調達を単なる「借金」とお考えでしょうか? 生活費や遊興費に充てるお金ならば借金ですが、不動産投資は「事業」ですので、まずは以下のように考えることが必要です。

金融機関が不動産投資家に求めることは?! “資産”を持つこと!!

筆者は、金融機関の人たちとプライベートでもつきあったことがあります。高校や大学の同級生や友人、知人の中には「金融機関で働く者」が多数いました。

そんな彼らに金融機関の融資の本音を聞いたら、誰もが以下のように答えていました。

ここで言う「資産」は、換金性のあるモノと理解してください。現金、預貯金、株券、債券、不動産などです。

ところで、冒頭のリード部分で、筆者は「投資家の“資産”」と書きました。あえて「“ ”」をつけて、通常の「資産」とは分けて書いたつもりです。

不動産投資家の“資産”になりえるものは?! ~金融機関の立場で考える!!

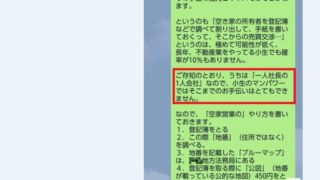

筆者のブログサイトでは「サラリーマンが『副業(本業以外という意味)』として不動産投資をやる際の気をつけたいこと」を何度か記事にしてきました。

不動産投資は「投資した不動産の価値の変動」によって、成功する場合もあれば失敗することもあります。

融資した金融機関は、必ずと言っていいほど「投資不動産を担保(抵当)」とします。ただし、その担保だけでは「不動産の価値の変動」を想定することができないとして、投資家自身の“資産”を抑えようとします。

サラリーマンが不動産投資家になる場合は、自らの給料でその損失を埋めなければなりません。金融機関が「サラリーマンの副業投資家にお金を出す理由」はそこにあります。

ですから、金融機関との面談で『自分は不労所得を得たいから、不動産投資をします』ということを語ってしまっては、融資の成功は難しいでしょう。

レバレッジを使った不動産投資の段取りとは?!

不動産投資を「融資」で行うことを「レバレッジを使った不動産投資」と言います。

不動産投資で成功するためには、投資家はあらゆる経験と知見、努力を惜しまず、集中することです。その上で以下のような手順や仕組みを作ることができれば不動産投資を成功させることができるでしょう。

2.不動産を購入する

3.不動産という資産を使って「お金を産み出す仕組み」を作る

4.購入した不動産から収益を挙げる

5.不動産の価値を高めたうえで「転売」してキャピタルゲイン(売却益)を得る

不動産投資の最重要事項は『資金を調達してこれでお金を産み出す仕組みに変えること』です。これこそが「事業」です。

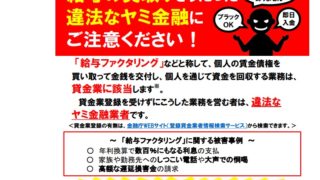

【金融機関に対してやってはならないこと】これをやったら終わり!!

過去記事で書きましたが、「金融機関に対してやってはならないこと」があります。以下のようなことをやる投資家は、金融機関からの信用を失います。

・経営面での隠し事をしない

・嘘をつかない

・数字の脚色をしない

「融資を得たい」という気持ちが強すぎて、自分の事業をよく見せたいという気持ちは誰にでもあります。金融機関の担当者もその点を十分理解していますので、経営的な数字の脚色や根拠のない希望的観測は、すぐに見破られます。

【事業計画書】客観的な数字を使うべき!!

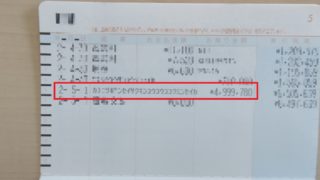

不動産投資の「事業計画書」を金融機関に提出する際には、以下の点で価格、費用、見込み収益の根拠を詳しく説明しています。

・対象不動産の価格相場

・実際にかかる費用の見積もしくは実績額(※解体費用、地盤調査・改良費)

・表面利回りよりも実質利回り

・空室などのリスクが起きた際の対応策

まとめ:筆者の不動産投資リアルタイムの話!! ~新プロパー融資

筆者は、転売を想定して昨年の12月から「住宅展示場兼事務所」をスタートしました。この住宅展示場は、ローコスト住宅の「建売分譲の仲介」をするために建築したのですが、当初の想定よりもはるかに多いお客様を集めることができているため、長期保有にすることにしました。

このための新たな融資先を見つけて、このほど、短期借入の融資をしてくれた金融機関とは別の金融機関からの「内諾」をもらいました。もちろん、プロパー融資でフルローンです。

2戸目の住宅展示場は「短期借入」で資金を調達していたのですが、この展示場を保有することで、当社のビジネスチャンスが広がる、との判断で、長期保有をすることにしました。

金融機関への融資申し込みはOKでしたので、後は今後の事業展開の詳細を詰めるだけです。https://t.co/X0fRICp58x

— とっくん@不動産投資家【不動産投資ブログ執筆中 】 (@rengakusya) March 31, 2020

これが、現在のリアルタイムの筆者の不動産投資の状況です。

今後、この「住宅展示場」を使った新たな事業戦略などを、このブログサイトで明らかにしていきますので、本ブログサイトの記事をお楽しみに!!