新型コロナウイルス感染症の影響で、財務状況が悪化した企業やスタートアップ企業の資金繰りを支援するための「資本性劣後ローン」。この制度で融資を受けたら「事業者の信頼度もアップする?」ホントかウソか⁈ 融資を受ける難しさでトップクラスと言われる「資本性劣後ローン」が2次補正予算の可決で、新制度に‼ 果たして不動産投資でも受けることができるのか?

今回の話題は、一般の方には少し難しい内容ですね!新型コロナ禍の「劣後ローン」ってなんですか?

そうですね…。ボクのサイトでは「投資」以外の話題、特にビジネス面での事業性の記事も多数掲載してきました。

「資本性劣後ローン」は元々あった制度ですが、今回、新型コロナ禍の緊急経済対策バージョンが2次補正予算で可決されてスタートします。

2020年7月1日に「事前相談」が開始され、制度は「8月上旬に開始予定」ということです。

・資本性劣後ローンの基本説明

・新型コロナ版「資本性劣後ローン」の特徴

・「資本性劣後ローン」を投資家は使うべきか⁈

新型コロナウイルス対策資本性劣後ローン|不動産投資に使える?

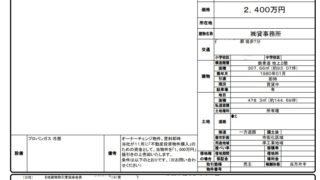

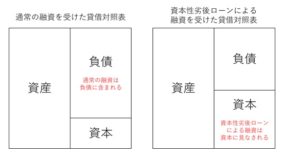

上記の図は「貸借対照表(B/S)」と「損益計算書(P/L)」です。資本性劣後ローンを説明するには、この図を皆さまの頭の中でイメージしてください。

資本制ローンとは政府系の「日本政策金融公庫」などで実施しているローン制度です。元々は、「挑戦支援資本強化特例制度(資本性ローン)」という名前です。

この制度の特徴としては…

なんのことかさっぱりわかりません。

②出資(=B/Sの資本となる)だと思います。理由は、出資の場合は借りているお金ではなく返す必要がない(株式だから)からです。

正解です。

では「資本性ローン」は【劣後性】が特徴です。これを実施する日本政策金融公庫はリターンが少なくリスクが高いことになります。政府系なので、こうしたリスクが高い制度を請け負えるのですが、通常は「資本性ローン」は融資のハードルがとても高いのです。

・日本政策金融公庫の既存の「資本性劣後ローン」制度

・融資のためには、一括返済時を想定した「事業計画」が必要

・対象は、新規事業(新しいビジネスモデル)でベンチャー企業がほとんど

・ハードルが高く、各支店でも認定件数が少ない

このような特徴があります。

【緊急経済対策の目玉政策】新型コロナ禍での「資本性劣後ローン」

今回の「新型コロナウイルスの影響」を受けた資本性劣後ローンは、政府の緊急経済対策の目玉政策の一つです。

ですから、恐らく、これまでの既存の制度のような運用ではなく、幅広い融資をしてくれるものだと期待しています。

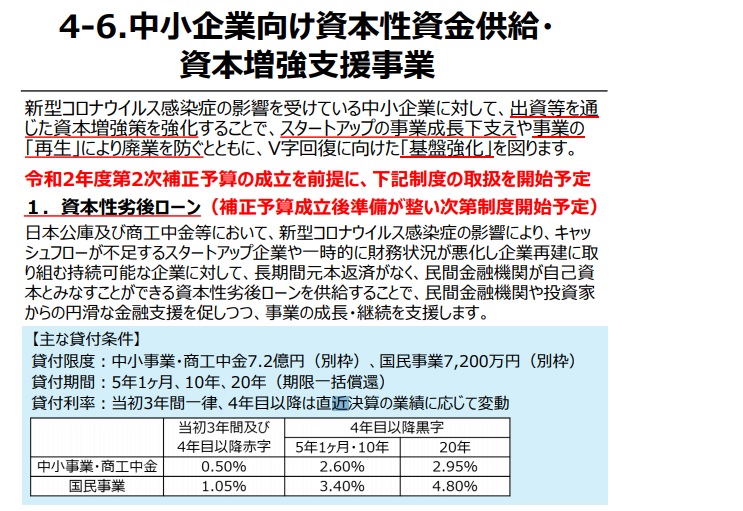

新型コロナウイルス感染症の影響を受けている中小企業に対して、出資等を通じた資本増強策を強化することで、スタートアップの事業成長下支えや事業の「再生」により廃業を防ぐとともに、V字回復に向けた「基盤強化」を図ります。字回復に向けた「基盤強化」を図ります。

令和2年度第2次補正予算の成立を前提に、下記制度の取扱を開始予定日本公庫及び商工中金等において、新型コロナウイルス感染症の影響により、キャッシュフローが不足するスタートアップ企業や一時的に財務状況が悪化し企業再建に取り組む持続可能な企業に対して、長期間元本返済がなく、民間金融機関が自己資本とみなすことができる資本性劣後ローンを供給することで、民間金融機関や投資家からの円滑な金融支援を促しつつ、事業の成長・継続を支援します。

地域の核となる事業者が倒産・廃業することがないよう、官民連携のファンドを通じた出資・経営改善等により、事業の再生とその後の企業価値の向上をサポートするなど、成長を全面的に後押しします。

また、全国47都道府県の「事業引継ぎ支援センター」とも連携し、出資先企業の第三者承継を促進し、地域の事業再編にもつなげていきます。(https://www.meti.go.jp/main/yosan/yosan_fy2020/hosei/pdf/hosei2_kinyu_shien.pdfから一部転載)

新型コロナ禍での「資本性劣後ローン」を活用するべきか?or否か?

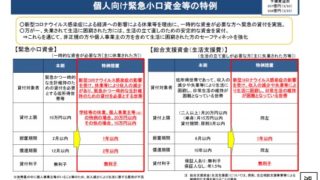

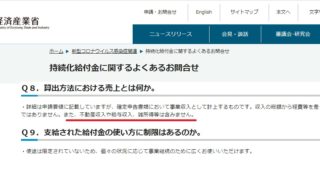

既存の制度よりも、新型コロナ禍での「資本性劣後ローン」の方が枠が広がったということは言えるでしょう。ここで、受給条件を掲載します。

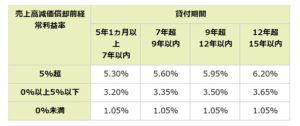

特徴としては、一括返済の期間が3タイプあることです。その間は、利息のみの負担となりますが、4年目以降に黒字転換できた企業は、利息が高くなります。

中小事業はやや規模が大きい事業者、国民生活事業は小さい規模と思ってください。

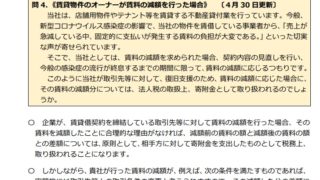

一括返済時までの利息ですが、事業者の“業績”に応じて変動します。以下はJ-net21(経済産業省の外郭団体)のサイトからの転載です。

一般の融資の利息よりも高めなんですね?しかも、業績が上がったら利息が高くなるっておかしくないですか?

利息が高いのは、融資をする側が「かなり高いリスクをとっている」ので、仕方ないことでしょう。また、融資は通常「負債」となり、自己資本比率が低下するのですが、「資本性劣後ローン」は資本の部に入れることができるので、財務の健全性をアピールできます。

まとめ:資本性劣後ローンを「不動産投資業」で認定されるか⁈

既存の資本性劣後ローンは、対象事業が新規のビジネスモデル中心だったので、筆者の会社のような事業は対象外でした。

ところが、新型コロナ禍での新制度では、これがなくなる予定なので『事業計画』に説得力があれば、理論上は融資認定がされることがあると思います。

理論的は…というのはどういう意味でしょうか?

この新制度(資本性劣後ローン)は、まだ制度設計が完全にまとまっていないので、どのようになるか⁈が現時点では分からないのです。

ボクの会社の事業では「不動産投資」を中心に資金調達をしようと思っていますので、事業計画の練り方によっては、新制度に挑戦しようと思っています。

筆者のブログサイトでは、当社の事業の動きを含めた実体験での情報を皆さまと共有していきますので、今後とも、よろしくお願いたします。

不動産投資での日本政策金融公庫のローン相談は↓をお読みください。