長年の友人から、再度「借金のお願い」をされました。これまでも何度かこのようなお願いが来ましたが、筆者それには答えませんでした。今回の記事では「借金や融資とは異なる」『ファクタリングによる資金調達』を伝えました。(トップ写真は前回の友人の「借金のお願い」のラインのスクショです)。

今回の記事の内容と特徴をまとめます!!

【対象者】→事業者や個人の方で「当座の資金が必要」な方

【方向性】→筆者が友人に紹介した「ファクタリングで資金調達」の実情を書きます

【有効性】→必要な資金調達のやり方の幅が広がります

【ファクタリング 借金】再度借金要請をしてきた友人に紹介!!

友人の「お金を貸してくれ」の話は、これまでも数回、あったので、驚きませんが、それにしても…困ったものです。

【ファクタリング 借金】ファクタリングは“売却”“譲渡”となる!!

「ファクタリング」とは、借り入れ(融資)とは違って、商品販売や役務提供により発生した売掛債権をファクタリング会社へ譲渡(売却)することで現金等の資金調達ができる方法です。

「売掛金を譲渡すること」で「資金繰り」を解決することができ、しかも、帳簿上に負債が残りません。

手形との比較

上述の裏書に関して、手形の場合は、不渡リスク(貸倒リスク)は転嫁できないのが一般的である。これとは異なり、ファクタリングにおいては、ファクタリングシステムへの参加契約を結んだ相手にしか譲渡できない。その際、売掛債権を保証等を付さない形で譲渡するため、貸倒リスクを譲受人であるファクタリング業者が負担するのである。メリット

A.ファクタリング業者は手形割引時に債権者に支払った金額と、債務者から徴収した債権の額面との差額で利鞘を得る。また、債権者・債務者双方からシステムへの参加料を徴収する。B.債権者側は、手形と同様に割引(期日前に利息を差し引いて支払ってもらうこと)をファクタリング業者にしてもらうことが可能であり、かつ支払猶予期間の貸倒リスクをファクタリング業者に転嫁することができる。また、債権回収コスト(領収書発行が不要なため、印紙代や送付時の切手代が不要)も削減できる。

C.債務者側は、事務負担の軽減により、手形の発行コストを削減できる(人件費・印紙代)。債権者へは、債務者・ファクタリング業者双方から、支払日・割引可能日を連絡(FAXや手紙)するだけである。

債権者・債務者双方に共通するメリットとして、手形紛失・盗難のリスクが軽減されることが挙げられる。債権者が手形を無くしたからといって、本当に支払わなければ、相手が倒産する可能性もあり、二重払いをせざるをえない場合もある。 それに比べファクタリングでは、上記のFAXや手紙に金銭的価値は無く、債権者(譲渡された者も)はシステムへの参加契約を結び、かつ事前にファクタリング業者に報告された者でなければ、金銭化ができないのである。

デメリット

A.ファクタリング業者は支払代行者として、貸倒リスクを背負うことになる。そのため、債務者とは契約に財務体質の悪化などの理由(ex.三期連続営業赤字や決済口座の預金額の減少など)で一方的に支払代行を解除できる条件を入れるのが一般的である。B.債権者側は、自身のメインバンクとの間に、ファクタリングの割引率より低率な手形割引契約を結んでいた場合には、損をすることになる。相手先の与信力が高ければ、裏書手続きに手間がかからない手形の方に魅力を感じる場合もある。また、ファクタリング業者自体が破綻した場合に、債務者に支払を求めることが原則できない。

C.債務者側は、ファクタリング業者へ支払代行手数料を払っているが、通常、その金額は従来の手形の発行コストよりも高い。ファクタリング業者は貸倒を恐れ、金額を高く設定しているからである。

ウィキペディアから転載

友人は「売掛金」は持っている!! 支払いが迫っている・・・と語る!!

こういう状況で、彼が「売掛金」を持っているのであれば、『ファクタリングの方がよい』と思います。

この仕組みを簡単に説明して、後は『友人自身で判断して決めればよい』と説明しました。

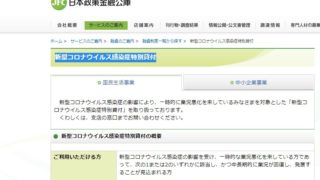

この会社経済産業省も利用促進の資金調達法!【ZERO】![]() は、業界でも信用がある会社で、以前、筆者のお客様に、今回と同じように情報を与えたことがあります。

は、業界でも信用がある会社で、以前、筆者のお客様に、今回と同じように情報を与えたことがあります。

・柔軟な審査、最短即日入金に尽力しています。 ・来店不要で契約も可能です。 ・取引先に知られることなく資金調達が可能です。

まとめ:経営者である限り「資金繰り」の苦しさからは同じ!!

これは経営者の宿命ですね。銀行の融資は「審査」に時間がかかるために、即日融資というわけにはいきませんし・・・。

とは言え、返済利息が高い会社からの資金調達も、経営者としては、時として利用する場面があるのでしょうが・・・、彼もなかなか踏み出せないでしょうからね。

今回は友人に「情報だけを伝え」ましたが、彼が今後、経営者として「資金繰りの問題」をどのようにリスクヘッジをしていくか?!は彼自身の経営手腕にかかっていると思います。

友人の資金繰りがなんとかうまくいくことを願っています。