現在、筆者は不動産の業界に25年以上身を置きました。数々の経験を踏まえて、2年前から「不動産投資」を始めました。2020年は「新しい形の不動産投資のスキーム」を考えています。今回のブログ記事では、筆者が準備を進めている『共有持ち分での不動産投資』について説明します。

とっくん社長は、新しい不動産投資を考えているそうですね?

現在、ボクの会社で「企画」をしているのは『収益性の高い不動産物件を見つけて、共有持分で所有しながら不動産投資をする…』というスキームです。自己資金以外を金融機関から調達した際には、金利はもちろんのこと、様々な経費が発生します。そうした経費を除外して「 自己資金の範囲」で、投資ができるスキームを考えています。

【失敗しない不動産投資】共有持ち分方式での不動産投資を企画中‼

不動産投資で損をしない確実な方法があるとすれば『投下した資金を、不動産を売却によって利益確定すること』だと思っています。

この考えについて『それは間違いだ』とケチをつける人はいない―と思います。

「お金を産み出すもの=資産」を保有していたら、単利(※利息や賃料のようなもの)のお金が入ってきますが、仮に、その「資産」を売った際に、『取得原価(※資産の価格+諸経費)を大幅に下回ってしまっては、その投資は失敗(損失)であった』と言えます‼

【不動産投資で稼ぐ】収益不動産を売却した際は⁈ 売却益or売却損

「収益不動産」に限らず、多くの不動産は『土地と建物』から成り立ってます。

地価が大幅に上昇していた時代には「不動産を持ってること自体で、将来的な利益確定ができた」のですが、現在の日本では、いまだに多くの地域で『地価は下落もしくは横ばい』となっています。

さらに、「建物」に関しては経年劣化もあり、当初購入した金額よりも数年後に売却した建物の価値が高くなるということはありません。

では、なぜ、「不動産投資」で転売することによって「利益確定」をすることができるのでしょうか?

その答えは…

商売の原則ですが、意外にも『市場価格で売る』というのが実際には難しいものなのです。

【不動産投資】中古物件の売却で「市場価格」が存在するものは?

不動産投資物件を売る際の市場価格があるんですかね?

不動産の売買には「中古物件取り引き」があります。実際に、中古の物件が売り買いされていますので、こうした「市場価格」は存在すると思います。

モノの値段には「市場価格」というものがあります。これは資本主義の経済では『需要と供給のバランス』で決まります。

不動産の価格も同じ原理です。ここで、皆さまに考えていただきたいのですが『不動産の中古物件の市場価格』はどうやって決まるでしょうか?

・売主できるだけ高く売りたい

・買主→できるだけ安く買いたい

・不動産仲介業者→できるだけ成約させたい

こうした事情(市場のルール)がある中で、不動産投資は未来の「市場価格」を先取りしておかなければなりません。

では、不動産の中古物件の「売り出し価格(=売主の希望価格)はどのようにして決まるか? これは、筆者の不動産業の経験から説明しますと、概ね以下のようなところです。

【不動産投資の成功】購入は市場価格よりも安く、売却は市場価格で‼

不動産投資で損をしないためには、投資物件を購入する際には「市場価格よりも大幅に安く」仕入れなければなりません。

そして、利益確定をするために「市場価格で販売する」ことを利用する。

つまり…

この差額で「利益確定する」という仕組み

一方で、中古物件市場は、以下の2つが代表的です

2.マンション(所有権は土地と建物の区分所有権)

この2つの中で、一般の人は2のマンションは建てることができません。と言うことは、特別な事情がない限り、マンションに関しては、購入時に「市場価格」を支払う必要があります。

ところが、戸建て住宅の場合は『土地代だけを安く購入できれば』市場価格よりも安く手に入れることができます。

【不動産投資の勝利の方程式】一定期間を賃料(単利)で稼ぐ‼

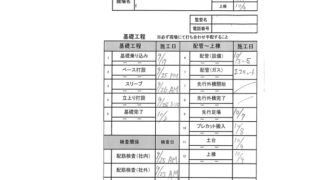

ボクの不動産投資は「新築物件」で勝負します‼ 理由は単純で一定期間(概ね10年間)は入居者の解約を防ぐためというものがあります。新築物件を賃貸にすることによって、ある程度の責任感を入居者にも持ってもらいます。

建物賃貸借契約は、入居者から「解約意思が出された場合」は、大家はこれに応じなければなりません。

築古の物件では、入居者が「いつ解約して空室になるか⁈」というリスクがあります。また、物件の修繕工事の支出リスクもあります。

一方、新築住宅で、建築前から「入居者に物件に関与させた」場合には、『一定期間(概ね10年間以上)は入居し続けること』を、法的な根拠ではなく“気持ちの問題”として入居者にお願いすることができます。

この「不動産投資のビジネスモデル」は、以下の関係で収支を検討します。

+(物件の賃料収入-諸経費)

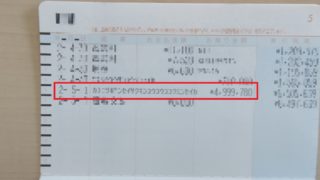

いかに「土地を安く仕入れて建物を建てた」としても、10年後の中古物件の売却価格を上回ることはできないでしょう。

しかしながら、この物件を所有することで、賃料収入を得ることができますので、これを合わせた金額で当初の資金を回収できれば「不動産投資の利益確定」になります。

まとめ:このスキームを筆者単独でやるか⁈ パートナーを探すか?

筆者このブログサイトの記事で『一建設株式会社![]() の不動産投資セミナーに参加して、新築住宅を賃貸に出すモデル』を実践するようになったーと紹介しました。

の不動産投資セミナーに参加して、新築住宅を賃貸に出すモデル』を実践するようになったーと紹介しました。

そして、一建設をはじめとした飯田ホールディングスグループ会社が、圧倒的な「建売住宅販売の実績」があり、日本中どの地域でも中古物件の市場価格が明確である―という点に注目しました。

この不動産投資のモデルは「最初に、長期で入居し続ける優良な顧客を見つけて、そのニーズに合うように新築住宅を建てて賃貸する」ことができます。これについては、筆者の会社が実践できる内容です。

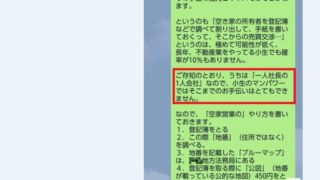

今後、このブログサイトでは、こうした「不動産投資のスキーム」を磨き上げてその内容を記事にしたいと思っています。この「不動産投資」は、金融機関の融資の内諾はもらっていますが、金融機関に支払う金利や諸経費のことを考えると、不動産投資のパートナーを探した方がよい場合もあります。

最後に…、土地を「市場価格よりもはるかに安く仕入れる方法」については、筆者の会社の独特のノウハウがありますが、このブログサイトでは記事にはしません。有料noteやBrain、オンラインサロンなどでの販売を考えております。

上記のスキームでの「不動産投資」は、一建設の不動産投資セミナーに参加された方が理解がしやすいと思います。

本日も、ブログ記事を読んでいただき心より感謝申し上げます。

・ローンの残債金額

・周辺地域の取引事例などを参考にした金額

・所有者(売主)の事情により定めた金額