不動産投資の成功のためには金融機関からの『プロパー融資』が必須であることを、前回のブログ記事『【不動産投資】成功には金融機関の「プロパー融資」が必須な話!』で説明しました。今回の記事ではさらに深堀りして、どのような「事業計画書を作成すればよいか?」を述べていきます。不動産投資をゼロからやりたい方にとっては「保存版」となる情報なので、ぜひ、最後までお読みください!!

今回の記事の内容と特徴をまとめます!!

【対象者】→投資をするために金融機関からの資金調達が必要な方

【方向性】→筆者が成功した「プロパー融資」の際に作成した事業計画書の作成法の披露

【有効性】→事業計画及び交渉に必要な心構え等を知ることができる

銀行の融資って「プロパー融資」が

いいんでしょうか?

銀行の融資は、大きく分けて2つの種類があります。

1.プロパー融資(銀行自身がリスクを取っての融資)

2.保証協会付融資(リスクを保証協協会が取っての融資)

プロパー融資は、銀行が「ここに金を貸しても大丈夫」

と自信をもって融資をしています。どちらが銀行から信頼

されている証拠になるでしょうか?

【不動産投資のやり方】資金調達・プロパー融資の事業計画書作成法

まずは『プロパー融資』の言葉の説明です。

プロパー融資とは信用保証協会をはさまずに、直接銀行からお金を借り入れる融資のことです。 銀行が行う融資には信用保証協会の保証付融資とプロパー融資の2種類があるのですが、保証付融資とは「信用保証協会が保証人になる」融資を意味します。

前回の記事↓で『金融機関が【プロパー融資できる】事業計画を作成すること』と述べました!!

金融機関が【プロパー融資できる】事業計画を作成する!!

金融機関にとっての「プロパー融資」は、自行の客をしっかりとつなぎとめる材料のようなものです。もしも、制度融資的な「信用保証協会付き融資」を前提としたならば、他行との客獲得競争に負けてしまいます。

金融機関は、預金者からのカネを運用(有利子で貸し出すこと)して、商売が成立しています。ですから、優良な融資先は確保したい―というのが本音です。

【金融機関】は貸し倒れのリスクをどのように判断しているか?

金融機関は、カネを貸す相手のナニを見ているか?ですが…、

・相手の事業性(ビジネスの成功可能性) ・相手の担保価値(どこで換金できるか?)

この2つです。

筆者も、社会人となって以来、金融機関との付き合いはずっと続いてきました。新聞記者時代は「経済ネタの情報」を仕入れるため、Jリーグクラブのフロント時代、不動産業時代、そして、起業支援マネージャー時代、企業誘致時代…と、筆者側の立場が変わる中で、金融機関とつきあってきました。

ですから、多面からの金融機関の“本音”を見ることができたかと思います。

それで、筆者は金融機関は『質屋と同じ構造だ…』と思っています。

以前の記事で以下のようにも書きました。

【銀行の本質】 ・銀行の本質=質屋だと思うこと ・経済価値があるモノを差し出し=金を借りる

質屋→『質権』に基づき、モノを預かって金を貸す⇔金融機関は?!

質屋という商売は、民法上の「質権」という物権の権利を元にしています。モノを預かって金を貸して、借主が金を返さなかったらそのモノをいただく―という図式です。これは、あまり詳しく語る必要はないでしょう。

一方で、金融機関は?!

モノのほかに人も“人質”にしてカネを貸します。「人的担保(連帯保証人)や「団体生命信用保険(団信)」などは、言ってみれば人の「生き死にまでも担保にしている」とも言えます。

質屋はモノだけで済みますが、金融機関は借主の人生までも壊しかねないつもりで「カネを貸す」のです。

金融機関のプロパー融資の事業計画書の最重要点は?!

一言でいうと、購入する不動産が『金融機関から借りる金額よりもはるかに高い価格で売れる見込みを示すこと』です。

金融機関のプロパー融資では、抵当権は「第一抵当(対象不動産を売却した場合真っ先に弁済を受けられる権利)を要求して」きますので、これは筆者も承諾しています。

その上で『事業計画書の中に、この不動産を出口戦略(=売却すること)の具体的な証拠を示しますことです。

金融機関がナットクする出口戦略のためにも「不動産を安く仕入れる」こと

不動産投資の成功は次の3つがそろえばテッパンです。

1.利回りが安定している収益不動産 2.安く購入でき出口戦略で利益を確保できる不動産 3.金融機関が融資をしてくれる不動産

このうち、3については、自己資金がある場合は、わざわざ金融機関に頭を下げてお金を借りる必要はありません。

ところが、不動産投資を続けていくためには、良くも悪くも『金融機関との付き合いは必要』となってきます。このことだけはご留意ください。

金融機関に【利益確保可能な不動産】を安く購入できる理由を納得させる!!

金融機関は、一般の方とは場数が違います。貸し倒れで損失を受けた体験も持っています。それだけに、借主が持ってきた『事業計画書』は信用していません。

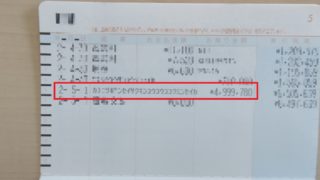

筆者の場合は『事業計画書』の中で、ナゼ「出口戦略で利益確保が可能な不動産を安く購入できるのか?」の理由を真っ先に記述します。以下は実際に筆者の会社がプロパー融資を受けた際のものです

・石油関連施設の事業者が退去して、所有者が土地の使い道に困っている ・事業所の貸主が高齢のため「急いで現金化」したがっている ・古家付土地の所有者が現状のまま不動産を売りたがっている

いずれも、売主側に“事情”があったため、売り急ぎ状態で市価よりも大幅に安い金額での購入ができました。

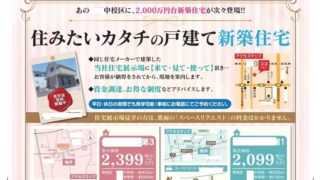

金融機関に示す『出口戦略(売却)』は証拠を見せてナットクさせる!!

次に、筆者が行った金融機関へ示した出口戦略は…

・ハウスメーカーが対象不動産の土地を「坪○○万円で購入する」依頼をしている ・入居者が退去して賃料収入がなくなったら、建物を解体・更地にしてハウスメーカーに売る

この2点です。

実際のところ『建売分譲』をやっている大手のハウスメーカーは「土地の仕入れ」のために、日々奔走しているため、この地域だったらいくらで買いますという『買い付け証明書』を比較的簡単に出してくれます。

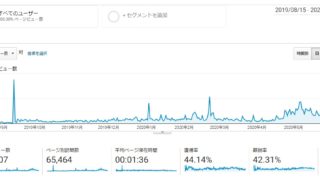

収益不動産の利回り計算は『入居率』or『賃料改定』などで変動する!!

不動産投資の初心者が陥りやすい失敗は、自らの事業計画を楽観的に見てしまうことです。投資物件として購入する不動産の「利回り計算」が、そのとおりに行くとは限りません。

なので、不動産投資は常に「出口戦略」を考えながら、購入するタイミングを見極める―というのが鉄則になってきます。

![]()

にほんブログ村

よかったら[ポチッ]をお願いします。

まとめ:『不動産投資をやる方』は出口戦略を熟知しておくべき!!

「不動産投資」をやる人は、出口戦略のことを常に頭に入れておく必要があります。

初心者は「利回り計算」とか「自分が購入すること」だけに頭が行きますが、本当に重要なのは『その不動産はいくらで売れるのか?』です。

そのためにも、不動産投資物件を扱う投資会社の「売り方」「営業の仕方」「価格の仕組み」などを常々研究しておく必要があるのです。

筆者が、不動産投資セミナーや投資物件の見学ツアーなどを勧める理由はここにあります。ステマでもなんでもなく、不動産業界以外の方が【不動産屋と対等に闘うための知恵と体験を与えてくれるもの】なのです。